Старость в радость: как распорядиться капиталом, чтобы не работать

Лента новостей

Российские власти планируют заморозить накопительную часть пенсии на три года. В настоящее время прорабатываются предложения по изменениям. Проект планируется представить для обсуждения осенью этого года. Новая пенсионная система в России может заработать во второй половине 2017 — начале 2018 года

Следующий год станет четвертым, когда взносы в накопительную пенсию поступать не будут. Эту «заморозку» могут продлить и на 2018 — 2019 г.г. Последствия этих действий на практике станут ощутимыми через очень большой временной промежуток — 10, 20, для кого-то даже 30 лет.

Фактически все эти решения повлияют на размер пенсий тех, кому сейчас 20-40 лет. Людям этого возраста нужно всерьез задуматься о капитале, который сможет обеспечить им достойный уровень жизни в старости.

Многие уже сейчас понимают, что пенсионного пособия от государства будет недостаточно. Более 40% россиян не рассчитывают на пенсию от государства и видят ее лишь как одну из частей своего обеспечения наряду с другими доходами. Об этом свидетельствуют данные опроса, проведенного компанией HeadHunter, в котором приняли участие 2,8 тыс. человек. Лишь каждый пятый работающий житель России рассчитывает на пенсию от государства. 12% респондентов не планируют выходить на пенсию. Почти треть опрошенных не считают пенсию источником дохода.

Работники всех категорий планируют после выхода на пенсию альтернативные источники дохода, среди которых личные сбережения (51%), доход от собственного бизнеса (42%), доход от сдачи жилья в аренду (41%), проценты от вкладов (25%).

Станислав Новиков заместитель председателя правления ФГ БКС по розничному бизнесу Любые долгосрочные вложения, в частности, пенсионные необходимо тщательно планировать. Самостоятельно учесть все факторы — доходность активов, инфляцию, страновые, валютные риски — не посвященному глубоко в финансовую жизнь человеку довольно трудно. Поэтому первый шаг на вашем пути — это персональный финансовый план (ПФП), составленный с профессиональным финансовым советником. Вещь уже не столь экзотичная для нашей страны, как, например, 10-15 лет, и при этом чрезвычайно важная. План на пенсию должен быть очень взвешенным, стратегическим, а не отвечать текущей инвестиционной «моде». При выборе способа накоплений стоит помнить основной принцип инвестиций: чем выше потенциальная прибыль, тем выше и риски. Вместе с тем важно не пытаться вкладываться исключительно консервативно, поскольку пенсионные средства имеют большой горизонт инвестирования, в том числе и из-за общего роста продолжительности жизни. Таким образом, портфель пенсионных накоплений должен включать в себя рисковые и консервативные инструменты. Акции на длинных сроках — это «генераторы» доходности, их доля должна быть не менее 40%. Во второй группе могут быть классические консервативные инструменты, например, депозиты. В инструменты с фиксированным доходом имеет смысл направлять примерно 30% пенсионных отчислений. Остальную часть вложений на будущую пенсию целесообразно делать через накопительное страхование жизни (НСЖ). Накопительное страхование решает одновременно две задачи — накопления на пенсию и финансовой защиты на случай непредвиденной ситуации, связанной с жизнью и здоровьем человека и его семьи.

Станислав Новиков заместитель председателя правления ФГ БКС по розничному бизнесу Любые долгосрочные вложения, в частности, пенсионные необходимо тщательно планировать. Самостоятельно учесть все факторы — доходность активов, инфляцию, страновые, валютные риски — не посвященному глубоко в финансовую жизнь человеку довольно трудно. Поэтому первый шаг на вашем пути — это персональный финансовый план (ПФП), составленный с профессиональным финансовым советником. Вещь уже не столь экзотичная для нашей страны, как, например, 10-15 лет, и при этом чрезвычайно важная. План на пенсию должен быть очень взвешенным, стратегическим, а не отвечать текущей инвестиционной «моде». При выборе способа накоплений стоит помнить основной принцип инвестиций: чем выше потенциальная прибыль, тем выше и риски. Вместе с тем важно не пытаться вкладываться исключительно консервативно, поскольку пенсионные средства имеют большой горизонт инвестирования, в том числе и из-за общего роста продолжительности жизни. Таким образом, портфель пенсионных накоплений должен включать в себя рисковые и консервативные инструменты. Акции на длинных сроках — это «генераторы» доходности, их доля должна быть не менее 40%. Во второй группе могут быть классические консервативные инструменты, например, депозиты. В инструменты с фиксированным доходом имеет смысл направлять примерно 30% пенсионных отчислений. Остальную часть вложений на будущую пенсию целесообразно делать через накопительное страхование жизни (НСЖ). Накопительное страхование решает одновременно две задачи — накопления на пенсию и финансовой защиты на случай непредвиденной ситуации, связанной с жизнью и здоровьем человека и его семьи.

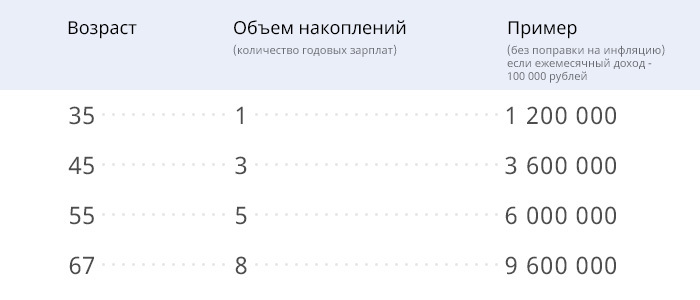

Сколько же нужно накопить денег, чтобы безбедно жить на пенсии? Ответ на этот вопрос нашли аналитики американской инвестиционной компании Fidelity Investments. Они подсчитали, что для счастливой пенсии среднему американцу необходимы сбережения, сопоставимые с размером восьми годовых зарплат.

Но накопить к пенсионному возрасту такой капитал непросто: нужно регулярно увеличивать сбережения на протяжении всей своей жизни. Начинать копить нужно в 25 лет, к 35 годам иметь капитал в размере одного годового дохода, к 45 годам — в размере трех годовых зарплат и т.д. (подробности в таблице). Копить необходимо беспрерывно, начиная откладывать 6% от зарплаты и доведя эту долю до 12%.

Эксперты Fidelity Investments рекомендуют американцам придерживается пенсионного плана «401 (k)» (аналог нашей накопительной пенсии), выбирать корпоративные пенсионные программы (особенно те, в которых работодатель софинансирует накопления работников). Еще одно немаловажное условие — рост зарплаты должен опережать инфляцию (выше годового прироста цен на 1,5 процентных пункта).

Могут ли подобным планом пользоваться россияне? Вполне. Но с оговорками. Во-первых, в России не развит рынок корпоративных пенсионных программ, а государственная накопительная программа не работает уже несколько лет. Во-вторых, инфляция в России выше, чем в США, а значит, сбережения должны вкладываться в более доходные инструменты, которые не дадут этим деньгам обесцениться. Сбалансированный валютный портфель поможет в достижении этих целей.

Рекомендуем:

Рекомендуем: